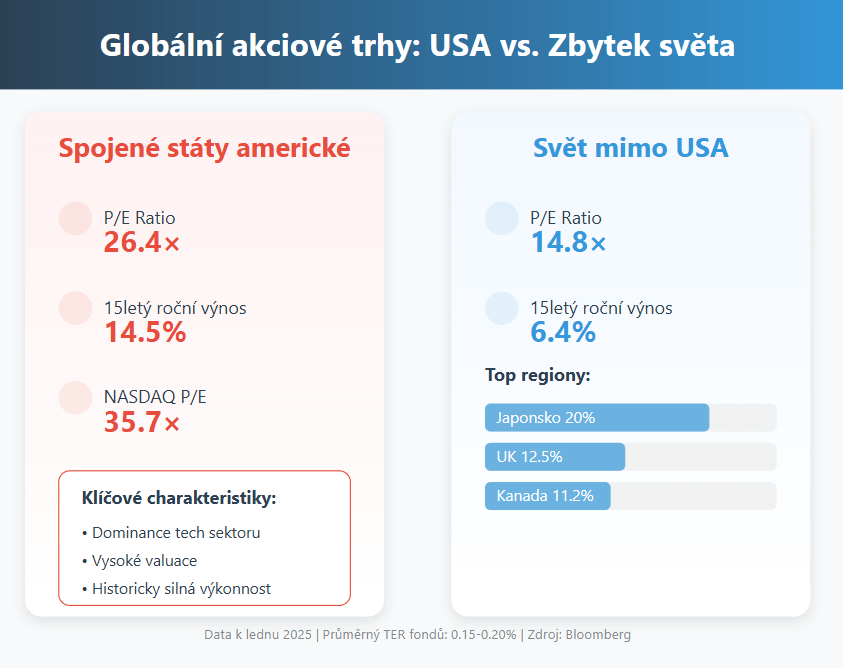

Americké akcie dominovaly globálním trhům v posledním desetiletí, což vedlo k bezprecedentnímu růstu valuací na tamním trhu. S&P 500 se aktuálně obchoduje za 26,4násobek ročních zisků, zatímco NASDAQ dokonce za 35,7násobek. Tato vysoká ocenění nutí investory hledat alternativní příležitosti na globálních trzích.

Zajímavou alternativou jsou světové akciové trhy mimo USA, které se obchodují za podstatně nižší valuace – průměrně za 14,8násobek zisků. Tento výrazný rozdíl v ocenění mezi americkými a neamerickými trhy představuje potenciální příležitost pro dlouhodobé investory hledající geografickou diverzifikaci.

Přestože výkonnost trhů mimo USA v posledních letech zaostávala za americkým trhem, historická data ukazují, že dominance jednotlivých regionů se v čase mění. Mezi lety 1991-2010 se americké akcie jen zřídka umisťovaly na prvních příčkách výkonnosti, což naznačuje, že současná dominance USA nemusí být trvalá.

Co jsou ETF bez expozice na USA

ETF bez expozice na USA jsou burzovně obchodované fondy, které cíleně vylučují americké společnosti ze svého portfolia a zaměřují se na sledování výkonnosti světových akciových trhů mimo Spojené státy. Tyto fondy typicky replikují specializované indexy pokrývající vyspělé i rozvíjející se trhy mimo USA.

Pro evropské investory je příjemné, že tyto fondy jsou běžně k dispozici v eurech, což eliminuje nutnost měnových konverzí při nákupu. Většina fondů také nabízí akumulační třídu, kde se dividendy automaticky reinvestují – to je praktické zejména pro dlouhodobé investory, kteří nechtějí řešit pravidelné reinvestování malých částek.

Jak poznat ETF bez USA expozice

- Ticker často obsahuje označení „ex-US“ nebo podobný identifikátor

- V názvu fondu specifikace „World ex USA“ nebo „Developed Markets ex US“

- V dokumentaci fondu (KIID) jasně definované geografické zaměření

- Detailní složení portfolia dostupné na webu poskytovatele

Nákladovost těchto fondů je překvapivě nízká, s TER často jen kolem 0,15 až 0,20 procenta ročně, což je vzhledem k šíři pokrytí velmi konkurenceschopné. Díky aktivním market makerům mají fondy dobrou likviditu, takže i větší obchody lze provést bez výrazného vlivu na cenu.

Nejvýznamnější světové ETF bez USA

Na světových trzích najdeme několik významných ETF fondů, které se zaměřují na investice mimo USA. Tyto fondy můžeme rozdělit do několika hlavních kategorií podle geografického zaměření.

Na evropském trhu patří mezi nejoblíbenější fondy ty, které sledují index STOXX Europe 600. Tento index pokrývá 600 největších evropských společností napříč 17 zeměmi a nabízí tak širokou diverzifikaci. Pro konzervativnější investory je zajímavou alternativou Euro STOXX 50 ETF, který se soustředí na 50 největších společností eurozóny, včetně firem jako ASML, SAP nebo Novo Nordisk. Z dalších evropských fondů stojí za zmínku ETF zaměřené na jednotlivé země, například německý DAX nebo francouzský CAC 40.

V asijském regionu dominují především japonské ETF fondy, které tvoří přibližně 20 % portfolia světových indexů mimo USA. Japonský trh je atraktivní díky stabilnímu korporátnímu prostředí a silné měně. Čínské a hongkongské ETF nabízejí expozici na druhý největší akciový trh světa, je však třeba počítat s vyšší volatilitou a politickými riziky. Region doplňují fondy zaměřené na Jižní Koreu, Tchaj-wan nebo rozvinuté trhy jako Singapur.

Zajímavou, i když rizikovější alternativu představují ETF zaměřené na rozvíjející se trhy. BRICS ETF nabízejí expozici na rychle rostoucí ekonomiky Brazílie, Ruska, Indie, Číny a Jižní Afriky. Latinská Amerika láká investory především díky svému silnému komoditnímu sektoru a rostoucí střední třídě. Další zajímavé příležitosti nabízejí trhy jihovýchodní Asie nebo vybrané africké ekonomiky.

Zde je výběr největších ETF pokrývajících různé regiony světa, zaměřených na firmy mimo USA:

Pro vyvážené portfolio může být rozumné kombinovat ETF z různých regionů, čímž získáte skutečně globální expozici mimo USA. Důležité je věnovat pozornost likviditě fondů, jejich velikosti a nákladovosti, která se může mezi regiony výrazně lišit. Další ETF bez expozice na USA lze vyhledat například na webu justetf.com zde.

Proč ETF bez USA mohou byt vhodná pro dlouhodobé investice?

Investice do ETF fondů mimo USA mohou v současné době představovat zajímavou příležitost, především kvůli výraznému rozdílu v oceněních. Zatímco americký S&P 500 se obchoduje za více než 26x násobek zisků, akcie mimo USA lze koupit v průměru za pouhý 14x násobek. Tento téměř dvojnásobný rozdíl v ocenění je historicky neobvyklý a vytváří potenciál pro budoucí růst.

Je pravda, že výkonnost trhů mimo USA v posledních 15 letech zaostávala – průměrný roční výnos 6,4 % oproti 14,5 % u S&P 500 mluví jasně. Tento trend byl tažený především dominancí amerických technologických gigantů. Paradoxně právě menší závislost na technologickém sektoru může být nyní výhodou, protože snižuje riziko koncentrace portfolia.

Výhody:

- Nižší valuace

- Větší geografická diverzifikace

- Menší závislost na technologickém sektoru

Zajímavé je, že zatímco valuace amerických akcií jsou na historických maximech, ocenění trhů mimo USA se pohybuje na dlouhodobém průměru. To vytváří asymetrický profil rizika a výnosu – při návratu valuačních rozdílů k historickému průměru by neamerické akcie měly potenciál pro nadprůměrné výnosy.

Investoři by však měli zvážit, že nižší zastoupení technologických společností může být dvousečné – sice snižuje riziko, ale také může znamenat nižší růstový potenciál. Klíčové je proto vnímat ETF bez USA expozice především jako doplněk portfolia, který může pomoci s diverzifikací, nikoli jako kompletní náhradu investic do amerických akcií

Rizika:

- Historicky nižší výkonnost

- Nižší zastoupení růstových technologických společností

- Politická a regulatorní rizika na různých trzích

Geografická diverzifikace přináší také určitou ochranu proti specifickým rizikům amerického trhu, ať už jde o možné regulatorní změny nebo potenciální ochlazení tamní ekonomiky. Na druhou stranu je třeba počítat s měnovým rizikem a často nižší likviditou některých zahraničních trhů. Politická nestabilita v některých regionech může také představovat riziko.

Závěr a shrnutí

Do budoucna lze očekávat, že současná dominance amerických akcií nemusí být trvalá. Historie ukazuje, že vedoucí pozice na akciových trzích se v čase střídají. Zatímco poslední dekádu jasně vévodily americké technologické společnosti, příští období může patřit jiným regionům nebo sektorům. ETF bez expozice na USA tak mohou sloužit jako důležitý nástroj diverzifikace a potenciální zdroj nadprůměrných výnosů v případě změny tržních preferencí.

Je však důležité zdůraznit, že nejde o náhradu amerických akcií, ale spíše o jejich doplněk. Rozumný přístup může být postupné budování pozic v těchto fondech, zejména v období, kdy jsou valuační rozdíly tak výrazné jako dnes. V dlouhodobém horizontu by vyvážené globální portfolio mělo obsahovat jak americké, tak neamerické akcie v poměru, který odpovídá rizikovému profilu a investičním cílům každého investora.

- Newyorská burza cenných papírů – NYSE: První americká burza - 27. 6. 2025

- Pražská burza: Dividendové království ve střední Evropě - 27. 6. 2025

- Tokijská burza (TSE): Brána pro Japonský akciový trh - 26. 6. 2025