Komoditní akcie jsou akcie společností, které se zabývají těžbou, produkci nebo obchodováním s komoditami, jako jsou ropa, zlato, stříbro, měď nebo zemědělské produkty. Tyto akcie, kromě největších hráčů v oboru, vykazují několik výrazných specifik, které je odlišují od akcií firem z jiných odvětví.

Jednou z hlavních charakteristik komoditních akcií je jejich růstový potenciál. Tento růst je často ovlivněn globálními ekonomickými podmínkami, politickou situací a změnami v nabídce a poptávce po komoditách. Při hodnocení těchto akcií je nutné brát v úvahu řadu specifických faktorů.

Jaké jsou základní faktory u komoditní akcie?

Prvním významným faktorem je zásoba komodit. Na rozdíl od jiných odvětví, jako je technologie nebo služby, jsou komodity omezeným zdrojem. Dostupnost a přístup k těmto zdrojům, jako jsou například ložiska ropy nebo zlata, mají přímý vliv na hodnotu komoditních společností. Pokud se zdroje komodit ztenčují nebo jsou obtížně dostupné, může to vést k zvýšení cen komodit a tím i k růstu hodnoty akcií příslušných společností.

Náklady

Dalším faktorem jsou náklady na těžbu a produkci, které mohou být vysoké a variabilní. Změny v technologiích, náklady na energie, pracovní sílu nebo přísnější environmentální regulace mohou mít výrazný dopad na rentabilitu těžebních a produkčních operací.

Ceny komodit na burze

Komoditní trhy jsou také velmi citlivé na makroekonomické události, jako jsou změny úrokových sazeb, měnové politiky a globální ekonomické klima. Tyto faktory mohou ovlivnit poptávku po komoditách a tím i ceny a výnosy společností v tomto sektoru.

Investoři, kteří zvažují investice do komoditních akcií, by měli provádět důkladnou analýzu těchto a dalších faktorů, aby pochopili rizika a potenciál, který tyto akcie nabízejí. Je také důležité sledovat tržní trendy a geopolitické události, které mohou ovlivnit ceny komodit a celkovou výkonnost sektoru.

Jak poznat kvalitní komoditní akcie

V oblasti těžby nerostných surovin je situace na trhu akcií specifická. Často se zde setkáme se společnostmi, které ještě nevykázaly žádné tržby, což komplikuje použití klasických metod fundamentální analýzy. Pro správné zhodnocení těchto akcií je třeba zvážit následujících sedm faktorů:

- Lidé: V těžebním průmyslu hrají klíčovou roli osobní známosti a odborné vazby. Důležité je hodnotit management společnosti, jeho historický výkon a schopnost přilákat kvalifikované důlní inženýry, kteří jsou v současnosti na trhu vzácní a vybírají si zaměstnavatele podle potenciálu projektů.

- Ložisko: Při hodnocení ložiska je klíčové zvážit nejen jeho velikost, ale i další faktory jako jsou investice nebo náklady na těžbu. Je důležité si uvědomit, že jen malé procento ložisek skutečně dosáhne fáze těžby.

- Financování: Zajištění financování je kritické pro společnosti bez tržeb. Zkušený manažerský tým s dobrou historií je schopen získat financování snadněji.

- Množství akcií v oběhu: Je důležité si všímat struktury akcií a warrantů, aby se předešlo nečekaným poklesům ceny akcií po jejich uvedení na trh.

- Promotion: Marketing a public relations jsou nezbytné pro zvýšení povědomí o společnosti mezi investory. Všímavý investor by měl hledat firmy, které jsou na prahu spuštění PR kampaní.

- Politika: Koncese, ekologické regulace a politická situace v regionu těžby mohou mít značný dopad na průběh a úspěch těžebních projektů.

- Cena: Při analýze ložiska je nezbytné zvážit jeho rentabilitu v kontextu počátečních nákladů a velikosti. Důležitý je také potenciální vývoj cen surovin.

Vzhledem k těmto specifikům je investice do akcií těžebních společností spojena s řadou rizik, ale zároveň nabízí i výrazný potenciál pro zisk. Je důležité mít na paměti, že úspěch v těchto investicích vyžaduje důkladnou analýzu a porozumění trhu nerostných surovin.

Kvalitní ložisko a volatilita komoditních akcií

Většina zkoumaných ložisek, konkrétně jen asi 1 až 5 procent, se nakonec dostane do stadia těžby. Při hodnocení ložiska je důležité nezaměřovat se pouze na jeho rozsah, ale zohlednit i další aspekty, jako jsou potřebné investice a náklady na těžbu.

Pro úspěch investice do takového projektu není nezbytně nutné, aby společnost zahájila provoz dolu. Zisky by se měly vybírat postupně, jakmile firma oznámí nějaký menší úspěch, což je přístup opačný k tomu, jak obvykle postupuje většina investorů – ti často kupují akcie až po oznámení pozitivních novinek.

Vývoj cen akcií malých těžařských firem v oblasti komodit často sleduje tento vzorec:

Zpočátku je kapitál získán od vedení firmy nebo soukromých investorů s blízkými vztahy k vedení. Pak společnost začne hledat vhodné cíle pro průzkum. Pokud jsou průzkumné vrty úspěšné, cena akcií může vzrůst.

Avšak tento nárůst není dlouhodobý a původní investoři začínají v tomto okamžiku vybírat své zisky. Cena akcií pak časem klesá, někdy až na původní hodnotu. Cílem investorů je snížit nákupní cenu akcií co nejvíce. Například pokud investor prodá polovinu akcií za dvojnásobek jejich nákupní ceny, v podstatě již získal zpět celou svou původní investici a druhou polovinu akcií má zdarma.

Studie proveditelnosti

Pokud je průzkumná fáze úspěšná, následuje fáze „pre-feasibility study – Studie proveditelnosti“. Pokud se zdá, že se zvyšuje pravděpodobnost realizace dolu, cena akcií znovu stoupá. V této fázi si původní investoři vybírají další část svých zisků, po níž cena akcií opět klesá.

Největší růst ceny akcií obvykle nastává po oznámení úspěšné „Studie proveditelnosti“. To je doba, kdy je nejvhodnější realizovat zisky z počáteční investice. Čekání na zahájení provozu dolu z hlediska investora obvykle není efektivní.

Při hodnocení akcií by se měla velikost ložiska používat jako srovnávací parametr pouze u firem, které působí ve stejném regionu a na geologicky podobném území. Důležité je také rozlišovat mezi různými typy rezerv – zda jsou již definitivně prokázány, pravděpodobné nebo pouze odhadované.

Příklady komoditních akcií

Při hledání komoditních akcií je důležité věnovat pozornost nejen velkým těžebním společnostem, ale i dalším faktorům, jako jsou jejich finanční výkonnost, stabilita, geografické rozložení operací a tržní pozice. Některé z předních společností v těchto komoditách:

- Zlato:

Newmont Corporation (NEM): Jedna z největších těžebních společností na světě se zaměřením na zlato.

Barrick Gold Corporation (GOLD): Další velká společnost s rozsáhlými zlatými operacemi po celém světě.

- Stříbro:

Wheaton Precious Metals Corp. (WPM): Společnost se zaměřením na nákup stříbra a zlata z těžebních operací po celém světě.

Pan American Silver Corp. (PAAS): Jedna z největších stříbrných těžebních společností na světě.

- Měď:

Freeport-McMoRan Inc. (FCX): Jedna z předních světových společností v oblasti těžby mědi.

BHP Group (BHP): Velká globální těžební společnost s významnými operacemi v oblasti mědi.

Kromě zlata, stříbra a mědi existuje mnoho dalších důležitých komodit, na které se můžeme:

Ropa a zemní plyn: Společnosti jako Exxon Mobil Corporation (XOM) a Chevron Corporation (CVX) jsou předními hráči v této oblasti.

Zemědělské produkty: Společnosti jako Archer-Daniels-Midland Company (ADM) a Bunge Limited (BG) jsou klíčovými hráči v zemědělství a potravinářství.

Uran: Společnosti jako Cameco Corporation (CCJ) jsou důležité v těžbě uranu, což je klíčová surovina pro jadernou energii.

Lithium: Důležité pro výrobu baterií, s předními hráči jako Albemarle Corporation (ALB) a Sociedad Química y Minera (SQM).

Příklady komoditních ETF

Komoditní ETF (Exchange-Traded Funds) jsou finanční instrumenty, které poskytují investorům expozici vůči různým komoditám nebo košům komodit bez nutnosti přímého vlastnictví fyzických surovin. Tyto fondy mohou sledovat ceny jednotlivých komodit, jako je zlato nebo ropa, nebo mohou být zaměřeny na celé sektory, jako je energetika, zemědělství nebo těžba. Zde jsou některé příklady komoditních ETF, které jsou k dubnu 2023 populární mezi investory:

- Zlato:

SPDR Gold Shares (GLD): Tento ETF sleduje cenu zlata a je jedním z největších a nejaktivněji obchodovaných zlatých ETF na světě.

iShares Gold Trust (IAU): Další populární zlatý ETF, který poskytuje expozici ceně zlata.

- Stříbro:

iShares Silver Trust (SLV): ETF, který sleduje výkonnost ceny stříbra.

- Energie a Ropa:

United States Oil Fund (USO): Tento fond sleduje ceny ropy a je populární volbou pro expozici vůči cenám ropy.

Energy Select Sector SPDR Fund (XLE): ETF, který investuje do společností z energetického sektoru v USA, včetně ropných a plynárenských společností.

- Zemědělské produkty:

Invesco DB Agriculture Fund (DBA): Tento fond poskytuje expozici širokému spektru zemědělských komodit, včetně obilovin, olejovin a dobytka.

- Drahé kovy:

ETFS Physical Precious Metals Basket Shares (GLTR): ETF, který investuje do fyzických drahých kovů, včetně zlata, stříbra, platiny a palladia.

Kde koupit komoditní akcie a ETF

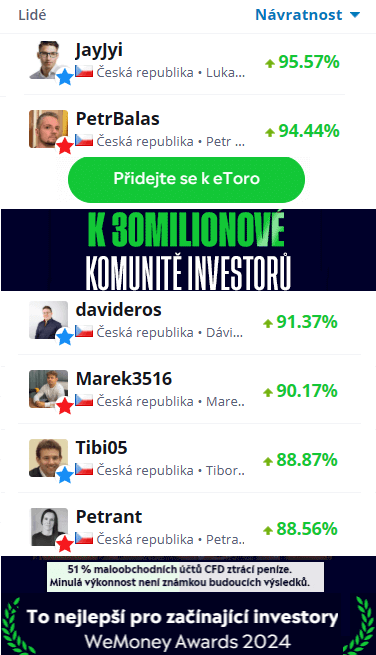

Koupit komoditní akcie a ETF (Exchange-Traded Funds) lze prostřednictvím online brokerů nebo investičních platforem. Prvním krokem výběr brokera, který nejlépe odpovídá vašim potřebám. Při tomto výběru je důležité zvážit různé faktory, jako jsou poplatky, uživatelská přívětivost platformy, dostupnost vzdělávacích materiálů, kvalita zákaznické podpory a šíře nabídky investičních produktů.

Poté, co si vyberete brokera, musíte se zaregistrovat a otevřít obchodní účet, což zahrnuje poskytnutí osobních údajů a potřebných dokumentů pro ověření vaší identity. Vklad na obchodní účet lze provést většinou bankovním převodem, platební kartou nebo jinými dostupnými metodami.

Zde je stručné srovnání některých populárních brokerů:

Kurzy měn a jejich vliv

Mnoho malých a středních komoditních firem je obchodováno na burzách v Kanadě, což vyvolává otázky ohledně dopadu měnových kurzů. Důležité je pochopit, že měna, ve které je akcie denominována nebo obchodována, nemá přímý vliv na její hodnotu. Pokud je akcie kótována na více burzách, její cena je obvykle určována burzou, na které se s ní obchoduje nejvíce. Ceny na ostatních burzách pak obvykle kopírují tyto hlavní ceny. Případné nesrovnalosti jsou rychle vyrovnávány spekulanty prostřednictvím arbitráže, tedy nákupem na jedné burze a prodejem na jiné.

Není velký rozdíl mezi investováním do amerických, kanadských nebo jiných těžařských společností. Je však třeba být opatrný v případě likvidity stejné akcie na různých burzách. U větších společností jsou tyto rozdíly obvykle menší. V případě komoditních firem se tržby odvíjejí od množství a ceny prodaných komodit, zatímco náklady jsou většinou v měně, ve které společnost operuje.

Ironií je, že americké komoditní společnosti mohou paradoxně vydělat nejvíce na poklesu hodnoty USD. I když jejich tržby budou srovnatelné s tržbami zahraničních firem, jejich náklady budou díky slabšímu dolaru relativně nižší.

Je těžařská společnost zajímavá pro akvizici?

Když se investor rozhoduje investovat do malých komoditních společností, měl by zvážit možnost, že tyto firmy mohou být předmětem akvizice většími producenty. Tento potenciál však nese rizika, na která někteří investoři mohou zapomínat. Klíčovou otázkou je, zda by mohla mít o danou společnost zájem větší a zavedenější firma.

Velké společnosti vnímají malé firmy jako zdroj nových příležitostí a často je využívají k eliminaci rizik spojených s neúspěšným průzkumem. Jsou ochotné platit za úspěšné průzkumy, ale ne všechny komodity je zajímají stejně. Například těžaři průmyslových kovů nemusí mít zájem o malá zlatá ložiska, jelikož jejich dopad na zisk je pro ně nevýznamný.

Různé přístupy k akvizicím

Kritéria pro akvizice se liší mezi velkými těžařskými firmami. Mnoho firem hodnotí investice podle ceny za unci zlatých rezerv a nebo se soustředí na analýzu cash flow. Pro velké společnosti mohou být některé projekty ziskové, ale ne dostatečně atraktivní.

Faktory Ovlivňující Výběr Ložisek

Při vyhledávání nových ložisek se velké firmy zaměřují na faktory jako legislativní podmínky, geologii ložiska, infrastrukturu, a množství a kvalitu zdrojů. Nejprve posoudí možnost zvýšení produkce na stávajících ložiscích. Některá ložiska mohou být přitažlivá díky vzrůstajícím cenám komodit. Následně se zaměří na ložiska v blízkosti svých zařízení, aby ušetřily na kapitálových investicích.

Až po vyčerpání těchto možností se mohou obrátit na akvizici firem s novými objevy. Zde bude klíčovým faktorem velikost ložiska. Proto je důležité, aby investoři do malých komoditních firem zvažovali tyto aspekty.

Závěr a rizika

Investice do komoditních akcií a ETF přináší také rizika, která je důležité pochopit. Jedním z hlavních rizik je vysoká volatilita cen komodit, která je ovlivněna mnoha faktory. Komoditní sektor je také cyklický, na to je důležité brát ohled.

Dalším rizikem je vystavení se specifickým odvětvím a jejich problémům, jako jsou regulace, environmentální rizika a technologické změny. Dále mohou být komoditní akcie a ETF ovlivněny měnovými fluktuacemi, zvláště pokud operují v různých zemích. Riziko diverzifikace je dalším faktorem, kdy investoři mohou být příliš zaměřeni na jednu konkrétní komoditu nebo trh.

- Newyorská burza cenných papírů – NYSE: První americká burza - 27. 6. 2025

- Pražská burza: Dividendové království ve střední Evropě - 27. 6. 2025

- Tokijská burza (TSE): Brána pro Japonský akciový trh - 26. 6. 2025